하나증권이 세아베스틸지주에 대해 실적 바닥이 확인됐다며 1분기 수익성 회복과 2분기 업황 유지를 전망했다. 이와 관련해 하나증권은 ‘매수(BUY)’ 및 목표주가 주당 3만1천 원(유지)의 투자 의견을 밝혔다.

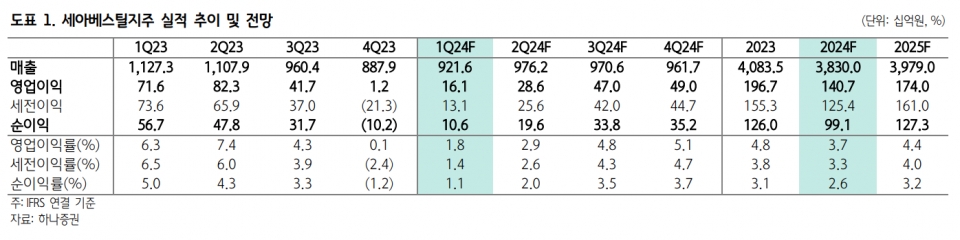

하나증권 박성봉 연구원은 올해 1분기 세아베스틸지주의 매출액이 9,216억 원, 영업이익이 161억 원으로 각각 전년 동기 대비 18.2% 감소, 전년 동기 대비 77.5% 감소한 것으로 추정했다. 다만 지난해 4분기와 비교하면 매출액은 3.8% 증가하고 영업이익은 1,267.1% 증가하며 직전 분기보다 수익성이 회복되고 있는 것으로 평가했다.

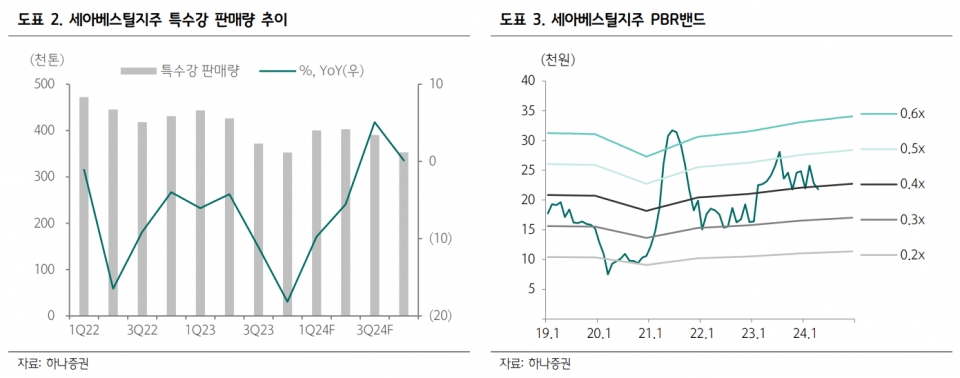

박성봉 연구원은 “내수 부진 영향으로 세아베스틸의 1분기 특수강 판매량은 40만 톤 수준으로 지난해 4분기보단 13.5% 증가했지만 전년 동기 대비로는 9.8% 감소한 것으로 보인다”라며 “특수강 제품 수입 증가와 수입 단가 하락으로 국산 평균판매가격(ASP) 하락이 예상되는 가운데 철스크랩 가격은 직전 분기와 유사할 것으로 예상되고 공장 관련 수리 비용이 발생하며 세아베스틸의 스프레드가 축소될 것으로 보인다”라고 설명했다.

그는 세아창원특수강의 경우도 분기 판매량이 11만4천 톤으로 직전 분기보다 12.4% 증가하는 유의미한 실적을 보이겠지만 전년 동기 대비로는 19.6% 감소하는 등 비교 시점에 따라 평가가 달라질 수 있다고 지적했다.

실적 전망에 대해선 박성봉 연구원은 올해 2분기에 세아베스틸지주의 자회사들이 직전 분기 수준의 업황을 이어나갈 것이라며 분기별 실적으로는 바닥 수준이 확인되고 있는 것으로 분석했다.

박 연구원은 “국내 특수강 업체들은 수익성 회복을 위해 지난 1분기에 가격 인상을 시도했으나 중국산과의 가격 경쟁으로 인상에 실패한 것으로 보인다”라며 “2분기에도 비슷한 상황이 유지될 전망으로 일부 가격 인상 시도가 있겠으나 중국산 저가 수입재 영향으로 실질적인 인상 가능성은 제한적으로 2분기 특수강 마진 수준이 1분기와 유사할 것으로 예상된다”라고 내다봤다.

특히 세아베스틸의 2분기 판매량이 1분기와 비슷한 40만3천톤(0.5% 증가)을 유지할 것으로 추정되는 가운데 세아베스틸의 1분기 공장 수리 일회성 비용이 제거되면서 분기 수익성은 보다 개선될 것으로 전망된다.

박성봉 연구원은 “지난해 4분기를 바닥으로, 올해 하반기에 가까울 중국 철강 수급 개선과 중국산 수입 가격 상승으로 주요 자회사인 세아베스틸과 세아창원특수강의 수익성 개선이 기대된다”라며 “반면, 현재 주가는 PBR(주가순자산비율) 0.4배 수준으로 가치평가 부담도 제한적인 데다가, 장기적으로는 세아베스틸의 CASK(사용후핵연료처리장치) 사업과 세아창원특수강의 사우디 스테인리스 무계목 강관 공장이 새로운 성장 동력으로 작용할 것”이라고 평가했다.